L’importanza di eliminare le incomprensioni tra cliente e consulente assicurativo per dare certezze all’assicurato e valore alla nostra professione.

Chi mi conosce sa che, più di una volta, ho detto che solo la razza umana con la sua intelligenza poteva inventare le assicurazioni.

Grazie alle assicurazioni, infatti, il singolo viene sostenuto dalla collettività per un evento per cui altrimenti da solo sarebbe morto finanziariamente ed economicamente, magari trascinando con sé anche la propria famiglia e la propria azienda.

Ed è proprio per questo motivo che, nel mondo delle assicurazioni, ci dovrebbero essere delle certezze.

Io faccio una polizza perché, se mi accade un danno, voglio avere tutela. Altrimenti non avrebbe senso fare un’assicurazione.

A questo proposito, ancor prima delle ingiustizie assicurative (per cui tra l’altro abbiamo appena lanciato un servizio che permette agli assicurati che ne hanno subita una di segnalarla e di risolverla), ci sono le incomprensioni assicurative.

Ovvero “il cliente ha capito che…” oppure “io intermediario ti ho detto che…” ma in realtà non ci siamo capiti.

Se sei un assicuratore, ti sarà sicuramente capitato almeno una volta di avere problemi in questo senso.

È facilissimo capirsi male, quando si stipula il contratto. È facilissimo non comprendersi su contratti di assicurazioni da 100 pagine.

Ma non solo! C’è un altro elemento per me importante, cioè far capire a cosa servono davvero le assicurazioni, perché una persona dovrebbe assicurarsi e quali sono le priorità.

Ed è qui che nascono le più grandi incomprensioni. Poi successivamente ci sono anche le ingiustizie assicurative, ma sono diverse.

In questo articolo, quindi, ho tendenzialmente due obiettivi.

Il primo è darti consapevolezza che il tuo mestiere, il tuo lavoro con i clienti dovrebbe essere quello di eliminare il più possibile queste incomprensioni assicurative e fare in modo che ogni zona grigia diventi una “certezza”.

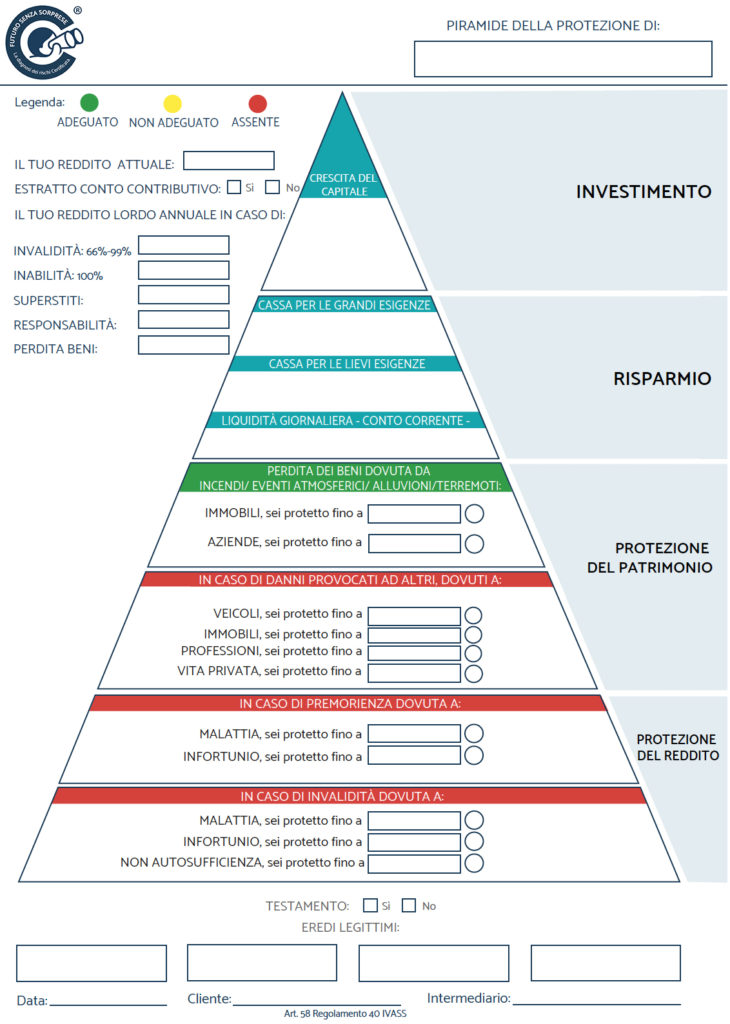

Noi nel nostro piccolo abbiamo creato una piramide per aiutare il cliente ad avere certezze.

Se individui e capisci quali sono le maggiori incomprensioni assicurative che si creano, allora la tua comunicazione può migliorare ed essere maggiormente utile nei confronti degli assicurati, evitando che poi ci sia un qualsiasi tipo di fraintendimento.

Detto in maniera ancora più chiara, se sarai in grado di sbrogliare e snocciolare in maniera chiara queste zone grigie, eviterai le arrabbiature del cliente, lo garantirai correttamente e venderai più polizze.

Il secondo obiettivo è proprio quello di mostrarti quali sono le 5 principali incomprensioni assicurative che NON dovrebbero esistere.

Vediamole insieme.

Prima incomprensione: a cosa servono le assicurazioni

L’assicurazione serve davvero per garantire il telefonino che cade per terra, il cristallo della macchina che si rompe, il furto, lo scasso della tua abitazione da mille euro, il Mac a cui si è bruciata la scheda, la frattura composta all’indice e tutti quei fatti ad alta frequenza che hanno una gravità bassa?

No, l’assicurazione è nata per garantire la gravità.

Quindi il primo fraintendimento è che non dovremmo mai assicurare la frequenza.

Sulla frequenza si deve lavorare esclusivamente in termini di prevenzione; sulla gravità si dovrebbe lavorare esclusivamente in termini di protezione attraverso le assicurazioni private.

Ovviamente anche sulla gravità si va a lavorare di prevenzione, è pacifico, perché dobbiamo fare in modo che non accada. Ma se dovesse accadere, è lì che ho bisogno dell’ombrello.

E quindi cos’è la gravità?

- La grave invalidità, non la lieve invalidità

- La premorienza, non due giorni di ricovero

- La non autosufficienza, non venti giorni di convalescenza

- La grave responsabilità, non il danno da 1000 euro, ma i danni da 1 milione, 10 milioni di euro

- Il danno al bene totale, cioè viene giù il capannone, viene giù l’edificio per un terremoto, per un incendio, per qualsiasi causa… non la lastra che si rompe o il tubo che si rompe.

E la verità è che noi siamo i primi veicoli di questo fraintendimento. Diciamo sempre ai clienti: “Assicurati su questa cosa, che se succede ti pago”. Siamo noi che abbiamo indottrinato i clienti sulla frequenza e mai sulla gravità.

La seconda incomprensione è il fatto che la polizza di RC Auto scenda ogni anno.

Se la tariffa fosse sceso ogni anno da quando faccio l’assicuratore, adesso dovrei darli io i soldi al cliente.

Questa idea per cui “ogni anno l’assicurazione deve scendere” è purtroppo figlia del modo di comunicare sbagliato degli assicuratori.

C’è una classe di merito che scende e, in funzione di quanto bene o male guidano le persone, noi facciamo una tariffa.

Tuttavia, se negli ultimi 15 anni il massimale è aumentato da 774.000 euro a 7,29 milioni di euro — quindi abbiamo decuplicato il massimale minimo di legge perché i risarcimenti sono sempre più ampi — non può essere che l’assicurazione obbligatoria sia addirittura scesa ogni anno.

Nonostante ciò, abbiamo fatto uno straordinario lavoro in questi ultimi 15 anni perché siamo riusciti a garantire per 10 la copertura obbligatoria, diminuendo lo stesso il prezzo.

E qui c’è un’incomprensione che noi non sappiamo neanche comunicare.

Anziché parlare di stupidaggini e di sconti, le compagnie d’assicurazione dovrebbero dire questo: “Anche se continuano ad attaccarci e a dire che non facciamo abbastanza per diminuire le tariffe, il fatto è che, in questi 15 anni, dal 2005 ad oggi, il massimale minimo di legge dei 774.000 euro è arrivato a 7.290.000, ma la tariffa media non è aumentata anzi è diminuita”.

Penso che questo sia un risultato straordinario, ma non viene comunicato e si crea ancora più incomprensione, perché l’RC auto è una tassa da pagare, invece questi 7,29 mln di Euro sono garantiti perché la persona che guida non sa quanto rischia.

Basta una piccola distrazione con la macchina una mattina per far cadere una moto con due passeggeri. Se questi rimangono invalidi, o peggio vengono a mancare, come funziona il risarcimento? Che famiglia avevano queste persone? Che tipo di danno posso creare, patrimoniale o non patrimoniale? Chi guidava poteva guidare? Aveva tutte quante le estensioni di polizza? Sono garantito per la tutela legale anche se avevo bevuto? (ad esempio).

E anche per quanto riguarda la responsabilità, siamo consapevoli che non c’è nessuna differenza tra fare un danno alla guida del veicolo o in bicicletta, sciando o quando ho i minori in consegna o quando ho un cane in custodia o quando sono il proprietario di un cane o quando faccio quelle stesse attività professionali di cui devo rispondere?

Ecco, non ci sono solo le responsabilità civili auto, ci sono responsabilità da trasferire sia civili sia penali.

Dovremmo fare una comunicazione molto forte su cosa dice l’articolo 2740 del codice civile, non fare preventivi RCA.

Terza grande incomprensione: fare distinzione tra infortunio e malattia.

Se tutti gli italiani versano obbligatoriamente dei contributi obbligatori, li versano per avere delle tutele. Certamente anche la pensione, ma se dovessero avere una grave invalidità, o una premorienza, hanno diritto a ricevere delle prestazioni.

Queste tutele fanno delle distinzioni tra infortunio e malattia? No, solo le compagnie le fanno ed è qui che noi creiamo ulteriori incomprensioni. Invece di garantire quello che deve essere garantito in modo adeguato, lo andiamo a limitare, facendo distinzione fra infortunio e malattia.

Perché? Perché le compagnie di assicurazione ragionano tra infortunio e malattia con parametri diversi, hanno uffici assuntivi diversi e invece di allearsi per il bene della clientela, sono addirittura in competizione tra loro. Ma il problema è delle compagnie non degli assicurati.

Se hai avuto un infarto, è ovvio che non sei coperto con la polizza infortuni.

Io credo che questa incomprensione debba e possa essere eliminata.

Altra incomprensione (la quarta): l’articolo 1907 c.c. sulla regola proporzionale.

Diciamo che i fabbricati assicurati in Italia sono una bassa percentuale rispetto a tutti gli stabili che ci sono. È anche chiaro che di quelli assicurati, meno del 2% lo sono anche per alluvione e terremoto. Ma quelli che sono assicurati, sono assicurati per la somma corretta?

Perché anche qui è ovvio che poi gli assicurati ci dicano: “Ah ma quando succede il danno, poi non pagate mai”. Se anziché essere assicurato per 200.000, hai assicurato per 100.000 e io non mi impegno ad aiutare la persona a capire come funziona questo articolo 1907, creerò sempre incomprensioni assicurative.

Come creerò sempre incomprensioni assicurative se, nel 2020, faccio ancora preventivi di polizze senza terremoto ed alluvione.

Devi fare in modo che il preventivo sia globale. Poi sarà il cliente a chiederti di limitare la polizza, non farlo tu per il prezzo, non entrare tu nella dinamica di creare già alla base, già al principio, già in partenza, future possibili gravi incomprensioni assicurative.

Quando un cliente vuole una polizza, non vuole una polizza incendio. Vuole una polizza per cui, se il bene viene giù, allora verrà ricostruito. Fine. Vuole certezze assicurative.

Quindi tu devi dirgli: “Guarda, se vuoi la certezza che il bene venga ricostruito, attenzione all’articolo 1907 e inseriamo tutte le garanzie. Le uniche esclusioni sono queste, vuoi aumentare le esclusioni? Ti prendi la responsabilità e mi firmi cosa vuoi eliminare. Eliminiamo allora gli eventi atmosferici, eliminiamo l’alluvione eliminiamo il terremoto”.

Ma non partire sempre al contrario dando il minimo e poi sperare di vedere se riesci a fare qualche upsell.

La quinta incomprensione assicurativa sono i famosi "beneficiari caso morte” delle polizze sulla vita.

Nel 2020 ci sono ancora tantissime polizze che hanno come beneficiari caso morte gli eredi legittimi.

Che siano polizze infortuni con il caso morte, tutte le infortuni del conducente all’interno delle macchine, tutte le polizze infortuni 24 ore con il caso morte, le temporanee caso morte, le polizze vita a gestione separata, quelle ibride oppure le unit… ci sono tutti i fondi pensione, ci sono più di 1.000 miliardi di euro gestiti con le polizze, soprattutto vendute da banche e poste, dove una percentuale importante ha ancora beneficiari caso morte “gli eredi legittimi o testamentari”.

E alla domanda che il mio amico Massimo Doria fa sempre “Ma se il testamento non lo scrive nessuno, chi sono gli eredi legittimi?”, l’assicuratore non sa neanche rispondere. Ma quando poi accade l’imprevisto, allora si capisce la grande incomprensione assicurativa che si è creata.

Non risolvere in anticipo queste incomprensioni può creare enormi problemi ai tuoi assicurati, e di riflesso anche a te (oltre a fomentare la visione delle assicurazioni come quelle che “non pagano mai”).

Soltanto riflettere su tutti questi fraintendimenti e capire come risolverli e comunicarli nel modo corretto ti farà apparire in automatico come un vero professionista del tuo settore.

Aiuterai il cliente a non avere più brutte sorprese in caso di imprevisti e anche tu avrai una potentissima arma in più per mostrare come lavori in maniera differente rispetto a tutti i tuoi concorrenti.

Per poterlo fare, devi iniziare tu a comunicare e a spiegare con maggior incisività quali potrebbero essere tutte le minacce che potrebbero riservare le incomprensioni assicurative.

E se non hai gli strumenti per poter risolvere questi problemi e comunicarli nel modo corretto?